1 Ausgangslage

Augen auf beim Kassenkauf! Dieses Merkblatt zeigt Ihnen, was Sie als Unternehmer bei der Anschaffung einer neuen Registrierkasse („elektronisches Aufzeichnungssystem“) unbedingt beachten sollten.

Denn: Alte und neue „Kassenrichtlinie“, die „Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff“ (GoBD), das „Gesetz zum Schutz vor Manipulationen an digitalen Grundaufzeichnungen“ („Kassengesetz“), die Kassensicherungsverordnung (KassenSichV) und die Möglichkeit der unangekündigten Kassennachschau sorgen für allgemeine Verunsicherung auf dem Markt.

Nicht leichter machen es einem die Jahreszahlen:

2010 2015 2017 2018 2020 2022 2023

Welche Zahl ist für Sie wichtig? Nun, das hängt ganz von Ihrer Kaufabsicht ab!

2 Ziel

Diese Information bietet Ihnen eine strukturierte Über-sicht und hilft Ihnen bei Fragen, wenn Sie

- gerade eine Kasse gekauft haben, die die aktuellen Anforderungen abdeckt, und beabsichtigen, diese auch nach 2019 einzusetzen, oder

- aktuell eine einzelaufzeichnungsfähige Kasse benutzen und diese auch in 2020 benutzen wollen.

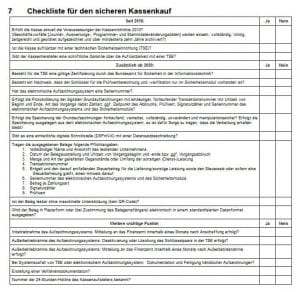

So vermeiden Sie Ärger bei der nächsten Betriebsprüfung, denn alle möglichen technischen Fallstricke haben Sie mit der Checkliste unter Punkt 5 im Auge und können diese somit souverän umgehen.

3 Alle Regelungen und Zeiträume im Überblick

3.1 Neue Kassenrichtlinie

(seit 2010/2017)

Die neue Kassenrichtlinie wurde vom Bundesministerium der Finanzen am 26.11.2010 veröffentlicht. Sie heißt daher auch „Kassenrichtlinie 2010“ und regelt die Anforderungen an moderne Kassensysteme (elektronische Registrierkassen, proprietäre Kassensysteme, PC-Kassensysteme), die im Zeitraum vom 26.11.2010 bis zum 31.12.2019 angeschafft worden sind bzw. noch werden und nicht aufrüstbar im Sinne des Kassengesetzes sind (vgl. Punkt 3.2). Kassen, die diese Anforderungen erfüllen, dürfen letztmalig bis zum 31.12.2022 eingesetzt werden (vgl. Punkt 3.3).

Die Anforderungen lauten in aller Kürze:

- Buchungen und Aufzeichnungen müssen einzeln, vollständig, richtig, zeitgerecht und geordnet vorgenommen werden.

- Diese Daten sind unveränderlich abzulegen (z.B. auf einer internen Festplatte, einer SD-Karte oder einem sonstigen Speichermedium).

- Jeder einzelne Geschäftsvorfall muss elektronisch aufgezeichnet werden und für die Dauer der gesetzlichen Aufbewahrungspflicht (zehn Jahre) jederzeit wieder lesbar gemacht werden können.

- Die Kassensysteme müssen das Festschreibe- und Erfassungsdatum mit Uhrzeit sowohl aufzeichnen als auch wiedergeben können.

- Geschäftsvorfälle dürfen weder gelöscht noch nicht nachvollziehbar verändert werden („Beleg-, Grundbuch- und Journalfunktion“).

- Die gespeicherten Aufzeichnungen sind bei einer digitalen Betriebsprüfung vorzulegen.

Dokumentiert werden muss also: „Wer hat wann was gekauft und wie bezahlt?“

Hinweis

Durch die neue Kassenrichtlinie wurde die alte Kassenrichtlinie vom 09.01.1996 mit einer Übergangsfrist bis zum 31.12.2016 abgelöst. Verbindlich ist die neue Kassenrichtlinie also seit dem 01.01.2017.

3.2 Kassengesetz (seit 2018/ab 2020)

3.2.1 Kassennachschau (seit 2018)

Durch das Kassengesetz von 2016 sind die Finanzbehörden seit dem 01.01.2018 ermächtigt, jederzeit unangekündigt eine Kassennachschau vorzunehmen.

Hinweis

Hier liegt bis zum 31.12.2019 noch der Fokus auf der Prüfung der Ordnungsmäßigkeit der Aufzeichnungen und Buchungen von Einnahmen und Ausgaben.

Ab dem 01.01.2020 wird der Fokus dann verstärkt auf der ordnungsgemäßen Verwendung der dann einzusetzenden Aufzeichnungssysteme inklusive gültiger Zertifizierung der technischen Sicherheitseinrichtung (TSE; s.u.) liegen.

3.2.2 Weitere Neuregelungen (ab 2020)

Neben der Kassennachschau sieht das Kassengesetz vor allem Verschärfungen ab dem 01.01.2020 vor. Sinn und Zweck dieser neuen Sicherheitsauflagen ist, die nachträgliche Veränderung oder Manipulation von steuerlich relevanten Kassenvorgängen („digitale Grundaufzeichnungen“) zu erschweren. Denn aus Sicht der Finanzbehörden führt die vermehrt digitale Erfassung von Geschäftsvorfällen dazu, dass nachträgliche Manipulationen häufig erst viel später und nur mit erheblichem Aufwand festgestellt werden können.

Hinweis

Außerdem wurden mit dem Kassengesetz von 2016 die bereits seit 01.01.2015 gültigen GoBD auch gesetzlich festgeschrieben.

TSE und deren Zertifizierung

Um modernen Manipulationsmethoden (z.B. „Zappern“) keine Chance mehr zu bieten, muss bei Anschaffung ab dem 01.01.2020 eine zertifizierte TSE eingesetzt werden. Dadurch ist es nicht mehr möglich, eine „Schadsoftware“ im Kassensystem wirksam zu installieren und so die Umsätze manipulativ zu reduzieren. Vereinfacht wird die TSE im Aufzeichnungssystem bei jedem Kassenvorgang aktiviert, sichert die zugehörigen Daten und speichert diese gesicherten Daten in einem einheitlichen Format ab. Die Finanzbehörden können dann die geschützten Daten auf Vollständigkeit und Seriosität prüfen. Die Zertifizierung beschränkt sich auf die TSE und umfasst nicht die Kasse selbst oder die eingesetzte Kassensoftware. Weitere Details zur TSE können Sie unserem Merkblatt „Ordnungsgemäße Kassenführung“ entnehmen, das wir Ihnen gerne aushändigen. Sprechen Sie uns doch bitte einfach darauf an.

Definition Kassenvorgang

Hierbei handelt es sich um einen Aufzeichnungsprozess, der bei Nutzung oder Konfiguration eines elektronischen Aufzeichnungssystems eine Protokollierung durch die zertifizierte TSE auslösen muss. Ein Vorgang kann mehrere Geschäftsvorfälle oder andere Vorgänge umfassen. Korrespondierend zu dieser Aufzeichnung im Aufzeichnungssystem wird eine Transaktion in der zertifizierten TSE erzeugt.

Der Begriff Vorgang bzw. Geschäftsvorfall wird an folgenden Eigenschaften ausgemacht:

- Alle rechtlichen und wirtschaftlichen Vorgänge

- innerhalb eines bestimmten Zeitabschnitts

- Auswirkung, Dokumentation oder Veränderung bei Gewinn, Verlust oder Vermögenszusammensetzung

- in einem Unternehmen

Beispiele hierfür:

- Eingangs- oder Ausgangsumsätze

- (nachträgliche) Stornierungen eines Umsatzes

- Trinkgelder (Unternehmer/ Arbeitnehmer)

- Gutscheine (Einzweck oder Mehrzweck; Ausgabe oder Einlösung)

- Privatentnahme oder Privateinlage

- Wechselgeld-Einlage

- Lohnzahlung aus Kasse

- Geldtransit

Andere Vorgänge werden als Ergebnisse durch die Nutzung des elektronischen Aufzeichnungssystems ausgelöst und nicht durch die vorgenannten Geschäftsvorfälle berührt.

Beispiele hierfür:

- Trainingsbuchungen

- Sofortstorno eines unmittelbar zuvor erfassten Vorgangs

- Belegabbrüche

- Erstellte Angebote

- Bestellungen

Meldepflicht

Ab dem 01.01.2020 sollten dem zuständigen Finanzamt außerdem die Art und Anzahl der im Unternehmen eingesetzten Aufzeichnungssysteme mitgeteilt werden. Dies geschieht mit einem Vordruck, der durch die Finanzverwaltung zur Verfügung gestellt werden soll. Beginn und Ende des Einsatzes im Unternehmen sind ebenso mitzuteilen wie die verwendete TSE. Erstmalig erfolgen sollte diese Mitteilung bis zum 31.01.2020. Bei Änderungen wie Außerbetriebnahme oder Neuanschaffung sollte dies innerhalb einer Monatsfrist mitgeteilt werden.

Es ist jedoch vereinbart worden, dass diese Meldungen an das zuständige Finanzamt erst bei Verfügbarkeit eines elektronischen Meldeverfahrens durch die Finanzverwaltungen erfolgen müssen.

Mangels zertifizierter TSE müssen im Hinblick auf die Kassenrichtlinie (unter Punkt 3.1.) die Kassen nicht mitgeteilt werden.

Belegausgabepflicht

Zusätzlich besteht bei Einsatz eines elektronischen Aufzeichnungssystems ab dem 01.01.2020 die Belegausgabepflicht an den am Geschäftsvorfall (z.B. Verkauf) beteiligten Kunden bzw. Käufer. Der Beleg ist elektronisch oder in Papierform zur Verfügung zu stellen. Eine Pflicht zur Mitnahme des Belegs besteht nicht.

Kassen können mangels zertifizierter TSE keine Angaben wie zum Beispiel Prüfwert oder Signaturzähler auf dem Beleg drucken (s. Kassenrichtlinie, Punkt 3.1). Es besteht trotzdem Belegerteilungspflicht!

Hinweis

Aus Gründen der Zumutbarkeit und Praktikabilität kann in bestimmten Fällen ein Antrag auf Befreiung von der Belegausgabepflicht gestellt werden.

3.3 Die Übergangsregelung

Elektronische Aufzeichnungssysteme, die

- im Zeitraum vom 26.11.2010 bis zum 31.12.2019 angeschafft worden sind bzw. werden und

- die neue Kassenrichtlinie erfüllen,

- nicht aber die Möglichkeit zur Aufrüstung mit einer zertifizierten TSE haben,

können noch bis zum 31.12.2022 verwendet werden.

Ab dem 01.01.2023 ist dann in jedem Fall eine neue, den technischen Voraussetzungen des Kassengesetzes (vgl. Punkt 3.2.2) entsprechende Kasse einzusetzen.

Hinweis

Viele Kassenanbieter werben mit der Aussage, dass bei aktuellen Kassenkäufen eine Aufrüstbarkeit mit einer zertifizierten TSE gegeben ist. Lassen Sie sich diese Aussage schriftlich im Kaufvertrag fixieren!

Ab dem Jahr 2020 ist es sogar verboten, elektronische Aufzeichnungssysteme gewerblich in den Verkauf zu bringen, die nicht mit einer TSE aufgerüstet werden können. Sie selbst dürfen Ihre alte derartige Kasse dann nicht (mehr) verkaufen.

4 Anwendungsbereich

Die zuvor ausgeführten Regelungen und Fristen gelten für alle elektronischen Aufzeichnungssysteme. Als solche gelten computergestützte Kassensysteme und elektronische Registrierkassen.

Hinweis

Ausdrücklich nicht erfasst sind laut KassenSichV Waren- und Dienstleistungsautomaten, Geld- und Fahrscheinautomaten, Fahrscheindrucker, elektronische Buchhaltungsprogramme, Taxameter, Wegstreckenzähler sowie Geld- und Warenspielgeräte. Für Taxameter und Geldspielgeräte gibt es aktuell Überlegungen, diese ab 2023 mit einer TSE zu belegen. Insoweit wird es zu einer Änderung des § 1 KassenSichV kommen.

5 Nichtbeanstandungsregelung

Bund und Länderfinanzverwaltungen haben eine „Nichtaufgriffsregelung“ hinsichtlich der Implementierung einer TSE bei elektronischen Kassensystemen bis zum 30.09.2020 beschlossen. Hierbei handelt es sich also um eine Nichtbeanstandungsregelung. Damit wird dem Umstand Rechnung getragen, dass eine flächendeckende Ausstattung der Kassen nicht mehr fristgerecht möglich ist. Allerdings betrifft dies nur die Nachrüstung. Die Belegausgabepflicht soll trotzdem greifen, auch wenn nicht sämtliche Vorgaben des § 6 KassenSichV (Prüfwert, Seriennummer der TSE, Signaturzähler) umgesetzt werden können.

6 Tipps und Tricks

Die Übergangsregelung zu Punkt 3.3. greift für Kassen, die bis zum 31.12.2019 angeschafft werden. Wer sich aus dieser Konstellation einen Vorteil erhofft (kein Einsatz einer TSE) kann also hier noch einmal eine eventuell kostengünstigere Alternative bis zum 31.12.2022 erwirken. Der Käufer sollte hierbei jedoch aufpassen. Lassen Sie sich wie unter Punkt 3.3 genannt eine Aufrüstgarantie schriftlich vorlegen. Von einer Kasse, die die Voraussetzungen aus Punkt 3.1 nicht erfüllt, sollten Sie die Finger lassen! Das ist rausgeworfenes Geld. Diese Kassen dürfen bereits seit dem 01.01.2017 nicht mehr eingesetzt werden. Beim Kauf ab 2020 gilt die TSE als Pflicht. Der Handel mit „Altkassen“ ist dann verboten und wird mit Geldbußen von bis zu 25.000 € geahndet.